小秋阳说保险-北辰

0免赔额的百万医疗险肯定是好的!

这有什么原因呢?下面有答案!

因为我们购买的是0免赔额的百万医疗险,所以这就意味着我们在医疗费用上的花费,经社保报销后,剩下的直接按照百万医疗险的一定比例报销,就不需要在扣除一万的免赔额之后在结算报销。

但是,学姐建议大家多注意这一点,购买百万医疗险的时候,仅仅关注免赔额这一点是远远不够的。因为目前市面上百万医疗险产品参差不齐,不了解的很容易掉坑里,比如这些: 《那些你不得不防的百万医疗险雷区》weixin.qq.275.com

《那些你不得不防的百万医疗险雷区》weixin.qq.275.com

既然大家对投保百万医疗险还有困惑,就让我为大家说一说,究竟要怎么买才对!

本文重点:

免赔额是个啥?是不是越少越好?

买百万医疗险,这些东西你需要注意!

一、免赔额是个啥?是不是越少越好?

1、免赔额是个啥?

简而言之,不需要赔付的金额就是免赔额。也就是保险公司无需向被保险人给予赔偿的额度,在保险生效期间,如果花费的金额比免赔额的额度少,那对于这笔损失,保险公司将不会给予赔偿。

那保险公司又是出于什么缘由才要设置这样一项免赔额呢?

其实吧,原因也不难理解,保险公司设置免赔额是为了降低发生理赔的概率,这样一来保险公司的各种成本就会大幅度降低,保费也会跟着降低。

到这,单单就免赔额的定义和存在的原因,还有似懂非懂的朋友,可以通过这篇文章加深理解: 《保险知识百科全书》weixin.qq.275.com

《保险知识百科全书》weixin.qq.275.com

那依上面所说,哪款百万医疗险的免赔额更少就购买哪个吗?更多相关资讯在下文!

2、免赔额是不是越少越好?

根据学姐的多年分析,目前市面上百万医疗险的免赔额为1万元的居多,几百块或者0免赔属于少数。

那是不是免赔额越少的百万医疗险越好呢?

我们的回答是肯定的!

但是,免赔额为0的百万医疗险可能对应的保费会高一点哦!且慢让我来给大家细讲个中因由,首先大家可以先看下面这张图:

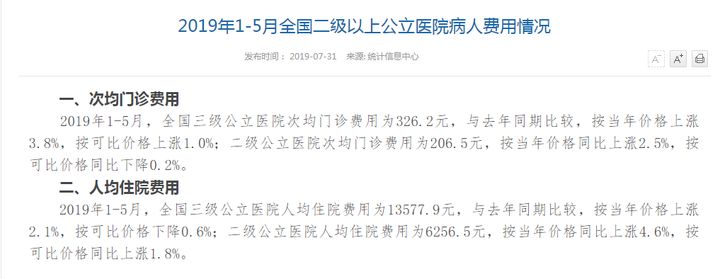

从图中我们可以看到,全国二级公立医院2019年1-5月次均门诊费用为206.5元,相应的医疗险免赔额可以定位100元;在住院费用这一块人均数字为6256.5元,相应的医疗险的免赔额门槛可以设为5000元。

所以说,在可以购买免赔额为100或者5000元的产品的情况下,却要重金购买0免赔额的百万医疗险,显然是很不合理的!

所以说保险公司会用免赔额做诱饵的,既然学姐发现了就给大家整理出来了,教你避坑: 《免赔额的真正含义是什么?免赔额低的竞争力就高吗?》weixin.qq.275.com

《免赔额的真正含义是什么?免赔额低的竞争力就高吗?》weixin.qq.275.com

当然,百万医疗险的购买不仅要求我们关注免赔额,还要我们注意哪些事情呢?下面呢是学姐整理出的超详细投保指南,感兴趣的朋友快来看看吧!

二、买百万医疗险,这些东西你需要注意!

买百万医疗险不仅要关注免赔额,以下这两点也同样不可忽视:

1、是否保证续保?

因为一年是百万医疗险提供的保障时间,所以我们要是在为期一年的保障期到期以后无法提供续保的保证的情况下,意味着我们会要承担因身体发生变化、发生过理赔或产品停售等诸多因素导致的被保险公司拒保的风险。

相反,要是是一个承诺不受其他影响保证可以续保的百万医疗险,就像现在能保证续保20年的产品,我们就可以在未来20年保障期间内,不需要担忧以上各种缘由而无法购买医疗险,我们依然持续享有20年的保障。

不过伙伴们是不是对百万医疗险续保的攻略产生兴趣呢,学姐都给大家整理在这儿了,建议大家收藏阅读: 《想要续保百万医疗险要做什么,有哪些问题又该注意?一看便知!》weixin.qq.275.com

《想要续保百万医疗险要做什么,有哪些问题又该注意?一看便知!》weixin.qq.275.com

2、增值服务是否实用?

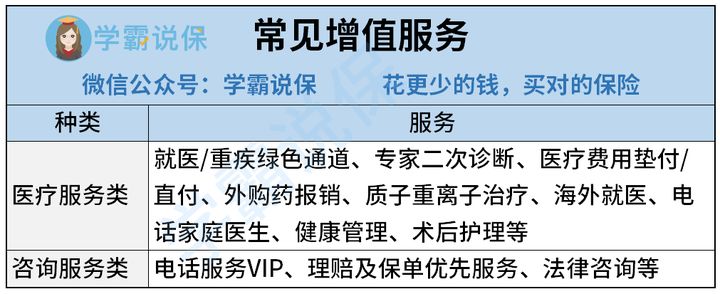

说到增值服务的话,就是保险公司不仅会提供合同内规定的服务,还会提供另外的一些“福利”,从而提高客户对产品的认可度。

下图为一些比较常见的百万医疗险增值服务

{ }

}

此中,就医/重疾绿色通道的设置,大大缩短了就医时间,去医院也不会发生排几个小时队的情况了,非常方便。

至于其它增值服务到底有啥作用?建议通过这篇干货进行了解: 《百万医疗险里的“增值服务”是啥东西?一定要买增值服务多的产品吗?并非如此...》weixin.qq.275.com

《百万医疗险里的“增值服务”是啥东西?一定要买增值服务多的产品吗?并非如此...》weixin.qq.275.com

以上,就是购买百万医疗险需要注意的地方了,大家是不是学会了怎么判断啦!

不急,为了验证一下大家学的怎么样,学姐发一个任务,看看大家从这份百万医疗险对比表里怎么选择一款好的产品,赶紧参与进来吧,我们会给赢的人提供奖品哦! 《超详细!国内主流百万医疗险对比表》weixin.qq.275.com

《超详细!国内主流百万医疗险对比表》weixin.qq.275.com

时间实在过得太快了,如果大家买了一份巨惠的重疾险,请告诉我,一定给大家满意的福利时间哦!

以上就是我对 "无免赔额的医疗险真的好嘛"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 同方全球凡尔赛1号重大疾病险自带身故责任保障数量怎么样

- 下一篇: 友邦友如意安心版重疾险如何在线投保

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

-

05-14

最新问题

最新问题

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01

-

06-01