小秋阳说保险-北辰

近日财联社电报的报道内容主要是人社部关于养老的实施方案,这是加快养老保险基金投资运营规模扩大速度!

这样的消息出来之后,有不少关心养老问题的朋友都开始向我咨询,例如:想要在晚年时候拥有好的生活应该怎么做?有什么好的养老理财产品值得购买的吗?等等。

恰好,学姐借这个机会,全面仔细的和大家谈谈时下最流行的大都会年金险,分析下大都会旗下的都会臻享年金收益,看收益情况是否可观?并研究下这款年金险用来养老是否足够?

在阅读文章之前,大家要学习一下如何不踩入年金险的大坑:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、都会臻享年金的保障有猫腻!

老规矩,先来看看都会臻享年金的保障精华图:

此款会臻享年金的保障责任表面上看很完备,实际上不是这样的!继续往下看吧~

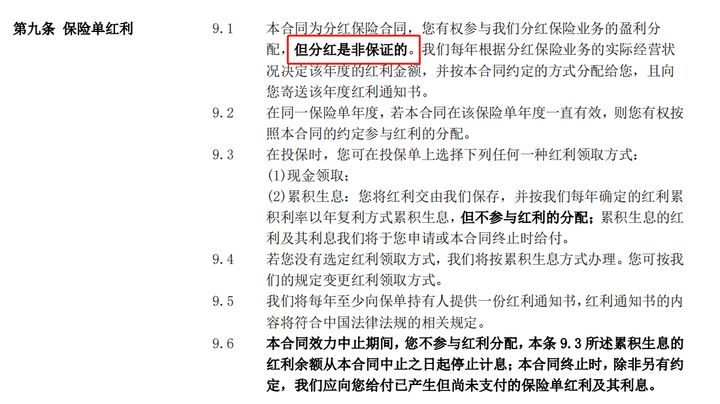

1、分红不确定

这一款都会臻享年金归属于一款分红型年金险。

所提到的分红,意味着保险公司在每个会计年度结束之后,将上一个会计年度该类分红保险的可分配盈余,按照比例进行分配给客户,分配方式为:现金红利或增值红利。

而都会臻享年金包含分红,具体能不能拿到这部分收益是不确定的,根据保险公司的经营情况来进行分红,分红多少都有可能,要看保险公司的经营情况。

臻享分红型年金险针对分红这块稳定性是不高的!

不相信的朋友,点击这篇文章认识一下有关分红险的更多陷阱吧:

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

《为什么分红险投诉那么高?揭秘分红险的神秘面纱》weixin.qq.275.com

2、万能账户缺失

当前市面上大量的优秀的年金险都会有一个万能账户的附加。万能账户是什么呢?

大家可以这么认为保险公司把一个VIP账户提供给我们了。

然而,都会臻享年金不包括万能账户,对于那些不着急用钱的朋友们并非是很友好的,毕竟万能账户能通过存入保险金的方式进行二次增值,钱生钱,利滚利这可是一个好机会,谁能不喜爱它!

将都会臻享年金跟其他的自带万能账户的年金险产品这两款做比对,能看出它的增值形式很普通!

上面便是都会臻享年金的保障内容不好的地方,这之后学姐把大家比较在乎的收益情况拿来做分析,快来了解一下都会臻享年金的收益情况吧!

时间受限制的小伙伴,建议大家直接戳这里去了解都会臻享年金的收益咋样:

《中美联泰大都会臻享年金收益曝光,一年分红可达这个数!》weixin.qq.275.com

《中美联泰大都会臻享年金收益曝光,一年分红可达这个数!》weixin.qq.275.com

二、看完都会臻享年金的收益,惊呆众人!

都会臻享年金的保障内容有年金、有满期保险金还有身故保险金。

学姐接下来,就以45岁的张先生为例子,为自己投保养老储备挑选了臻享年金,缴费年限为3年的时间,每年给20万的保费,保障期限时间是10年,保额是3658元,大家现在就跟着学姐的脚步来看看都会臻享年金这款产品的收益情况吧?

1、年金

都会臻享年金一般会在第5个保单周年日开始,直到满期前一年的保单周年日,保险公司每年会给予到被保险人100%保额+(保单年度-5)*5%基本保额。

即从保单第五年起,张先生就可以开始领取3658元+0x5%*3658元=3658元。

截止至张先生55岁保单满期的前一年,累计可获得年金20119元。

2、满期保险金

投保都会臻享年金,如果被保人满期仍然活着,就能领取110%比例的满期保险金。

要是张先生到了55岁还在的话,可领取满期保险金660000元。

45岁的张先生投保了都会臻享年金这款产品,累计收益的总数是年金和满期保险金的和,总数是680119元。

张先生一共需要交60万,每年交20万,一共交三年,总共需要缴纳60万元,十年的时间就只赚了80119元。

这样看看,都会臻享年金的收益不是恨高!

我们常见的年金险那哪些收益比较高?学姐给大家准备了这个榜单:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

三、学姐总结

所以我们认为,都会臻享年金是一款中规中矩的年金险,这款产品的不足之处就是分红不确定性太高和缺失万能账户。

但是上面提到的两方面还不是重点,重点是都会臻享年金的收益确实让人发愁,都过了10年这么长的时间了也就才拿到8万多,通货膨胀的存在问题大家一定要仔细想清楚了。

因此,下手都会臻享年金之前,学姐觉得大家还是应该多对比市面上其他的性价比比较高的年金险产品,然后再来入手这款产品也可以哦~

以上就是我对 "中美联泰大都会都会臻享年金险保险责任"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 光大永明光明守护有什么缺点

- 下一篇: 年轻人购置保险产品必要吗

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

11-30

-

12-01

-

12-01

-

12-01

最新问题

最新问题

-

01-31

-

01-31

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30

-

01-30