小秋阳说保险-北辰

近期,传闻三峡人寿推出了年收益率是行业顶端的年金保险新品——三峡美年金险问世了。

不少想要买理财险的小伙伴们都忍不住想下手了,不断在后台向学姐提问这款年金险的收益究竟如何?

这里学姐提醒一下,在买年金险产品之前,我们要了解一些购买年金险的注意事项,以防掉坑:

《学会这招,远离年金险99%的坑》weixin.qq.275.com

《学会这招,远离年金险99%的坑》weixin.qq.275.com

一、三峡美年金保险的保障如何?

我们先来介绍一下它的产品形态:

三峡美年金险优点一:投保范围广

在这个年龄范围内的人群才可以投保三峡美年金险,那就是出生满28天-69周岁。上至69岁的老人,下至刚出生的婴儿都有机会投保,覆盖面广!要是作为家长想为自己的孩子配置一份教育资金或者说作为子女想给自己或为父母配置一份,给老人提高晚年生活质量,那就都投保年金险吧!年金险是非常好的选择!

三峡美年金险优点二:保障期限多选

三峡美年金险有四种保障年份,分别是10年、15年、20年和30年。可以根据自己的需求和自己的经济条件选择不同的投保年限,投保人按需配置,非常的合理呢!

三峡美年金险优点三:生存保险金多

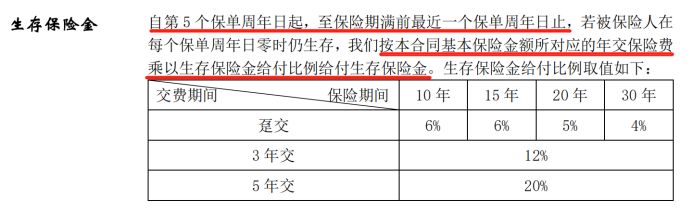

学姐把三峡美年金险生存金的条款整理出来了,大家可以看看:

三峡美年金险生存保险金根据交保费的情况不同所给付的保险金比例也是不同的:

若被保人趸交保费,保险期间10/15年,生存保险金=年交保费×6%;

保险期间20年,生存保险金=年交保费×5%;

保险期间30年,生存保险金=年交保费×4%;

若被保人3年交保费,保障期间内生存保险金一律为年交保费×12%;

若被保人5年交保费,保障期间内生存保险金一律是年交保费×20%。

不同保障时间和缴费时间对应不同的给付比例,而且都不低!除了这些之外保单贷款也是三峡美年金险的一大特色,满返还金和身故保险金是三峡美年金险为投保人提供的另一特色项目,三峡美年金险就是可以保生死,让保障利益达到最大化,想要进一步了解这些优点,可以直接看看这篇测评文章:

《三峡美年金收益曝光,一年收益可达这个数!》weixin.qq.275.com

《三峡美年金收益曝光,一年收益可达这个数!》weixin.qq.275.com

不可能会有十全十美的产品,欠缺的地方三峡美年金险也存在:

保障期限不是到终身

虽然三峡美年金险保障期间可灵活多选,可是并没有提供保终身选项,这就是美中不足之点,正常就是收益的增多是和保障期间有严密的关系的,当然,我们大部分都会想要选择长时间保障,收益更多。如果你特别需要有保障终身的年金险产品,市面上的还有很多产品可以选,比如富德生命大富翁2.0年金险就是其中一款保终身的产品。对这款富德生命大富翁2.0年金险感兴趣的朋友们,可以考虑一下:

《买了富德生命「大富翁2.0」年金险的人都喊亏!》weixin.qq.275.com

《买了富德生命「大富翁2.0」年金险的人都喊亏!》weixin.qq.275.com

二、三峡美年金保险的收益高吗?

接下来,我们最最关心的收益情况分析来了。

我们用下面这个例子来测算收益,老王在30岁时投保了这款三峡美年金险,保障期限是30年,他一共交五年,每一年费用都是1万,累计下来保费是5万元:

图上指出了,保单第5年起就是老王34岁起,每年可以领的生存金有1万×20%=2000元,生存保险金能够一直领取,直到保单第29年,算下来,至少五万元的生存保险金在老王58岁时就可以到手了!30年都能得到充分保障,甚至到后面还能得到一份价值不低的满期金,太令人称赞了!

如果你没有坚持到最后就要退保,前期退保的行为会给你带来一定的损失,三峡美年金险也是一样,等在保障第9年退保,就可以拿回之前所交的保费,保单的现金价值其实跟时间有关系,越往后其价值会越高,退保时间其实跟收益关系很大,越到后面,可以得到的钱越多,从收益上来看,这样是非常值得的,毕竟远比累计保费要多!

不排除前期有需要退保的情况,但是在退保的时候为了减少自己的损失,有些方面要注意一下:

《「保险退保」怎么退,退保能退多少,如何降低退保损失?》weixin.qq.275.com

《「保险退保」怎么退,退保能退多少,如何降低退保损失?》weixin.qq.275.com

整体收益率算下来也是蛮高的,在保单第24年收益率就已经超过5%,这样的收益水准在市场上是比较高的。

三、学姐总结

所以现在看来,三峡美年金保险为用户提供的保障是非常到位的,只是有一点不好,就是不保终身,不过这个问题其实没什么,很多人选择购买一份年金险,以用于当做出现公司破产、投资失败等不利因素时的一份生活保证,没有保终身的需求。

重点是三峡美年金险收益非常的可观,定期收益有利于我们未来,一旦我们年龄满足条件,就可以用这笔钱来使用,不管你是作教育金或者是养老金,都是很不错的,近期想买年金险的伙伴们,有一款年金险很不错,就是三峡美年金。

市面上不止一款收益高的年金险产品,如果你不着急去购买的话,还可以去多多咨询一下其他的:

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

《十大年金险排行 ▏想买高收益年金险?这10款别再错过了!》weixin.qq.275.com

以上就是我对 "三峡人寿三峡美年金险有医疗险吗?"的图文回答,望采纳!

全网同号:小秋阳说保险,欢迎搜索!

- 上一篇: 逸享人生如何线下买

- 下一篇: 少儿无忧人生2021至尊版重疾险投保地区受限

花更少的钱,买对的保险

为你寻找性价比最高的产品 热点问题

热点问题

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

-

05-21

最新问题

最新问题

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28

-

06-28